前回からの続きです。

じっちゃまこと広瀬隆雄さんのYouTubeで話していた内容を要約しています。

今回はじっちゃまが投げ銭で寄せられた質問に答えているパートです。

前回同様あくまで個人の見解ですので投資は自己責任です。(広瀬さんは自己責任という言葉は嫌いだそうですが😂)

DAC、SBLK、RICK展開どうですか

ダナオス(DAC)コンテナ船の会社。世界の景気が良くなれば好況になる。

スターバルク(SBLK)バラ積み船の会社。同上。

ある意味これらを買うのはチキンなやり方。

例えばウォーレンバフェットが日本の商社株を買ったが、理由として日本で円建て債で資金調達していて、それよりも商社株の方が配当利回りの方が有利なので金利差を取りに行ってるという側面が1つあった。

それに加えてエネルギー株とか素材株とかに直接投資するより、バフェットも最近負けが込んでるのでこれ以上失敗したくないという消極的な考えで商社株でお茶を濁すというのがあの手口だったと思う。

SBLKを買うのも同じやり方。鉄鉱石とか石炭を買うよりも船株買う手もあるかもねという話。

リックスキャバレー (RICK)ストリップ劇場の株。8月前月比売り上げプラス23% 毎週辺り220万ドルで売り上げが推移している。

なぜ注目してるか。接待の場所だから。接待が増えてるかのある程度の目安。

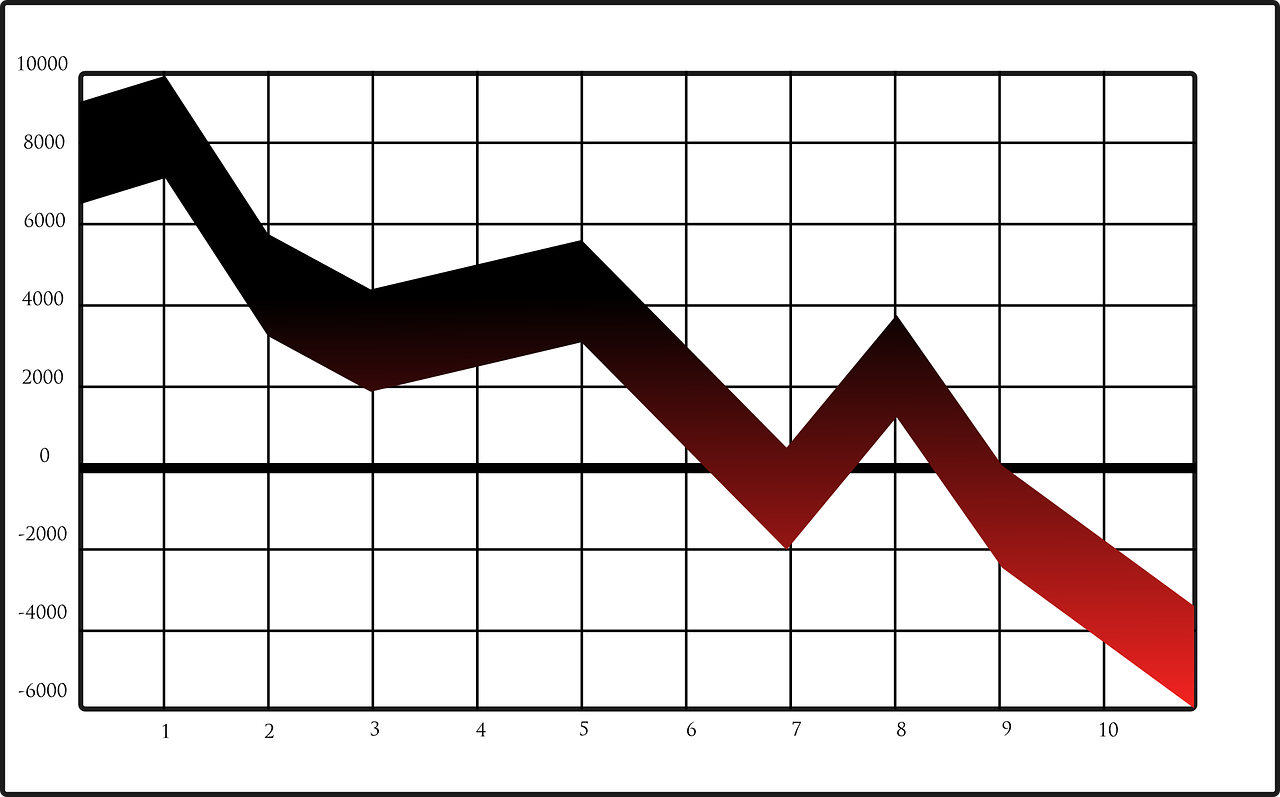

以前読んだ本でキャッシュフローマージンの大切さを説かれていた 最近のグロース株はマイナスになっていることが多い

IPOしたばかりの企業はキャッシュフローマージンで買えない場合がある。次善の策として毎期毎期の決算が良い銘柄を買ってくださいと言っている。

それがずっと成長して大人の会社になると営業キャッシュフローマージンは追いついてくると思う。

手を出し始めてよい銘柄は?

なぜバリュー株の話をしたかというと失業率の低下が著しかった。一番最初に触手が動くのは銀行株。

金融相場と聞くと楽勝なイメージがあったがそうでもないように感じる

今の相場は基本的に簡単な相場。今年は10年に1度くらいの楽勝相場だと思う。この相場で難しいと感じているならもっと厳しい局面は来ると思う。

今も金融相場であるというフレームワークは変わってない。大統領選挙や足元の景気の良さでフラフラしている。このくらいでビビっていたらメンタルが足らない。

T、NUE、ETSY展望どうですか?

AT&T(T)

EPS 予想80セント に対して結果 83セント

売上高予想408.7億ドル に対して結果 409.5億ドル

売上高成長率前年同期比マイナス8.9%

ガイダンス 出してない

ニューコア (NUE)

EPS予想 14セント に対して結果 36セント

売上高予想44億ドル に対して結果 43.3億ドル

売上高成長率前年同期比マイナス26.6%

第3四半期ガイダンスEPS 31セントに対して新ガイダンス36セント

エッツィ(ETSY)

EPS 予想39セント に対して結果 75セント

売上高 予想3.3億ドル に対して結果 4.28億ドル

第3四半期売上高予想2.79億ドルに対して新ガイダンスレンジで3.66~4.26億ドル

金融相場では実体経済と株価は逆相関と考えてよいのか

金融相場とは、利下げ(金融緩和)によって人工的に作られた相場。景気は悪ければ悪いほど良いと捉える投資家が非常に多い。

先週の金曜日、失業率が改善したら長期金利が上がって株が下がった。こういうことはままある。

ある時点で金融相場が業績相場へとバトンタッチしていく。業績相場では景気は良くなっていく。中央銀行は引き締めを行うので投資家への風当たりは強い。しかしそれを補ってもあまりある程企業業績が良ければ、まだ上値に手を付けることができる。

長期金利ずるずる上がったら株価暴落するか?

上がり続けないと思う。付和雷同しないでください。

QQQ VOOどちらがおススメか?

QQQの方が目先は荒いかも。まだダウンサイドあるかもしれない。長期でいけばリカバリー急激かも。

REGNどうでしょうか?

リジェネロン (REGN)

ケブザラは利かないと発表された。もう一つ薬を開発中。

EPS予想 5ドル96セント に対して結果 7ドル16セント

売上高予想17.4億ドル に対して結果 19.5億ドル

売上高成長率前年同期比プラス23.7%

決算問題ない。カクテルセラピーの方は進行中。

テスラはいつも決算良いイメージではないですが?

テスラの決算良かった時の方が多かった。なぜ取りこぼしがあったか。

工場がキャパシティいっぱい悲鳴を上げてる。工場を立ち上げるタイミングが決算に影響している。需要が影響を与えているわけではない。

2期連続で決算が良かった理由は上海ギガファクトリーが上手く立ち上がったから。今後ベルリン、オースティンギガファクトリーを立ち上げる際にリスクはあるかも。

人気銘柄でも営業キャッシュフロー マイナスなら躊躇してしまいます

社歴が浅いIPOしたばかりの会社は営業キャッシュフローでない。

20年、30年の社歴がある会社で営業キャッシュフローが貧相な会社は見込みがない。そんな会社に投資しても意味ない。

IPOして間もない会社を見る正しい尺度は良い決算出したかどうか。

グロース投資かバリュー投資かではなくじっちゃま推奨の株を買えばよいでしょうか?

今はグロース投資の局面。過去10年くらいグロース投資の局面だった。今後も変わる兆候はない。

しかし景気の動向がガラッと変わってくる局面では状況は変わる。決算がいつも良い銘柄が箸にも棒にも掛からぬ決算を出すようになる。

今自分たちがグロース投資、バリュー投資を選ぶのではなく相場や企業業績がおのずとグロース投資とかバリュー投資に導く。

あなたがならないといけないのは素直になる事。ある日グロース投資が全然ワークしなくなる時が来る。自分で選ばずにマーケットに選ばせて。

コメント